余り知られていませんが、家を建てた翌年は、会社勤めの方でも確定申告をする必要があります。

確定申告をして初めて住宅ローン控除が受けられんです。

しかし、必要書類があり、その提出方法もどうしたら良いか分からないという相談を時々受けます。

この記事は、あなたが確定申告に行く前に住宅ローン控除に必要な書類やその提出方法を確認できるように作りました。

また、2年目以降のやり方についても触れています。

家を建てたら確定申告が必要?

冒頭でも言いましたが、家を建てた翌年には、サラリーマンであっても確定申告に行きます。

その目的は、いわゆる住宅ローン控除を受けるため。

住宅ローン控除を受けると、所得税と住民税が戻ってきます。

住宅ローン控除の期間は基本的に10年間ですが、2019年10月からの消費増税後に取得した場合には13年間に延長となりました。

控除される額は10年間最大で400万円(年間40万円)かつ、住宅ローン年末残高の1%まで、11年目〜13年目は建物価格の2%となっています。

*長期優良住宅等の認定住宅の場合は10年間で500万円が上限

所得税から控除しきれない分は、自動的に住民税から控除されますので必ず申告して還付を受けましょう。

確定申告の時期は、毎年年明けから3月15日までです。

毎年2月中旬に確定申告の会場がオープンしますが、それ以前は税務署で確定申告可能なので、必要な書類が整ったら税務署に出向いて確定申告しましょう。

住宅ローン控除の必要書類は?

住宅ローン控除を受けるためには書類を提出する必要があります。

必要書類は以下の通り。

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 土地・建物の登記事項証明書

住民票の写し平成28年分以降は不要に- 源泉徴収票

- 売買契約書・請負契約書

- 住宅ローンの年末残高証明書

- 長期優良住宅等の認定通知書(認定住宅の場合)

- 住宅用家屋証明書又は※認定長期優良住宅建築証明書

以前は住民票の写しが必要でしたが、現在は不要となっています。

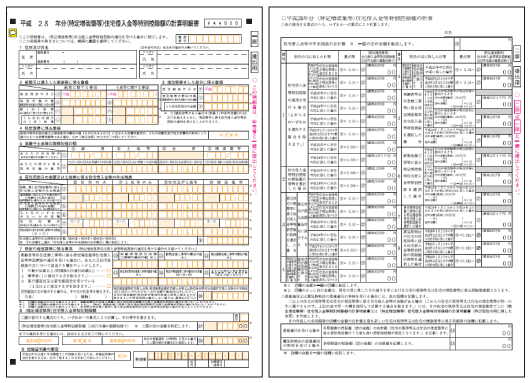

住宅借入金等特別控除額の計算明細書

住宅借入金等特別控除額の計算明細書は、住宅ローン控除を受けるために確定申告書とセットにして提出する書類です。

家の価格や住宅ローン残高等を記入し、色々な係数を掛けて計算します。

住宅借入金等特別控除の計算明細書は、以下のページからダウンロードできます。

▶ 国税庁のホームページ|確定申告必要書類(明細書・計算明細書)

提出用と控え用がセットになっています。

土地・建物の登記事項証明書

家が完成して、工事費の支払いが完了する時に登記が行われます。

登記される情報は、

- 表題部=土地・建物の所在地や面積等の情報

- 甲区=その家や土地の所有者の情報

- 乙区=抵当権などの情報

です。

確定申告時に必要である他、不動産の売却の際等に必要となります。

登記事項証明書は、申請すればその不動産の所有者でなくても、誰でも取得できるのです。

不動産業者が空き地の所有者を探したり、価格の査定をする目的で取得したりします。

土地・建物の登記事項証明書は、法務局で取得できます。

法務局で登記事項証明書の交付請求書を記入して、印紙を買って貼り、提出すると数分で出てきますよ。

同じ要領で、測量図や公図なども取ることができます。

源泉徴収票

源泉徴収票は、お勤め先の会社から年末に受け取る書類です。

確定申告時に必要である他、住宅ローン等の審査にも必要ですよね。

万が一紛失してしまった場合にはお早めに再発行してもらえるよう、総務あるいは経理担当者に頼みましょう。

売買契約書・請負契約書

売買契約書・請負契約書は、土地の売買時や住宅の契約の証として、宅建業者や建築会社が作成します。

建築する建物の面積や構造、価格・明細、図面などをセットにして製本したものです。

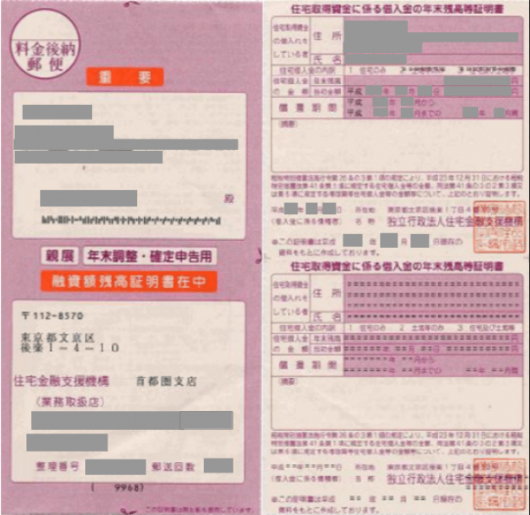

住宅ローンの年末残高証明書

住宅ローンの年末残高証明書は、毎年11月頃に金融機関から送られてきます。

この1年間でどれだけ住宅ローンを返済したかが分かりますよ。

確定申告時にこの書類を見ながら「住宅借入金等特別控除額の計算明細書」に記入します。

長期優良住宅等の認定通知書(認定住宅の場合)

長期湯量住宅・低炭素住宅といった住宅の場合、認定通知書が発行されており、建築確認申請書と一緒に住宅会社から受け取っているはずです。

通常の住宅の場合にはこの書類は必要ありません。

住宅の完成後に、リフォーム工事で長期優良住宅化は可能ですが、余分なお金と時間・労力がかかってしまいますので、住宅ローン控除の額を増やしたいという目的で行うのはおすすめしません。

また、長期優良住宅の認定には申請費がかかり、建物に要求される性能を満たすための材料費や施工費等のコストがかかります。

住宅用家屋証明書

住宅用家屋証明書は、家の完成後に市町村に申請して取得する書類です。

一般住宅を建築した場合は必要ありませんが、長期優良住宅又は低酸素住宅(認定住宅)場合の申告に必要になります。

認定住宅の場合は、所得税・住民税から控除される金額が増えます。

申請には以下の書類が必要です。

- 住宅用家屋証明申請書(市町村のHPからダウンロード)

- 住民票の写しまたは印鑑証明書(市町村)

- 建築確認済証(確認申請書ファイル内)

- 検査済証(確認申請書ファイル内)

- 建物登記事項証明書(法務局)

- 表題登記完了証(土地家屋調査士)

- 表題登記申請書(土地家屋調査士)

取得にはたくさんの書類が必要になりますから、住宅会社または土地家屋調査士に相談してみてください。

住宅会社で揃えられるものは頼んでしまいましょう。

家を建てた年の年末調整はどうしたらいい?

サラリーマンの場合は毎年、会社が年末調整で所得税の処理をしてくれますよね。

家を建てた年も例年通り、年末調整をしてもらってください。

会社から源泉徴収票を受け取ったら、確定申告時に添付して提出しします。

自営業の方が家を建てた場合は、例年通りの確定申告時に、住宅ローン控除の手続きも行います。

2年目以降の住宅ローン控除の手続き方法

サラリーマンの場合、家を建てて2年目以降は、確定申告の必要はありません。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

という書類を会社に提出するだけです。

この書類は、金融機関の年末残高明細のように毎年送られてくるものではなく、最初にまとめて送られてきますから、重要書類入れに入れておきましょう。

給与明細や源泉徴収票等の書類と同じファイルにまとめて入れておくと分かりやすいですよ。

自営業や兼業で個人事業を行なっている場合は、2年目以降も確定申告の時に手続きが必要です。

しかし、1年目よりも必要な書類が少なく、手続きが簡単なので安心して下さい。

住宅ローン控除に関しては、下記の書類を提出するだけです。

- 住宅借入金等特別控除額の計算明細書

- 金融機関から送られてくる年末残高証明書

住宅借入金等特別控除の計算明細書は、自身で計算して記入する必要がありますが、やり方は確定申告の会場で係員の方が教えてくれるので心配いりませんよ。

毎年のことではあるものの、頻繁にする手続きではないですから忘れてしまいますよね。

未記入でもそのまま持っていって、会場で整えて提出しましょう。

以上、今回は家を建てた翌年の確定申告、住宅ローン控除と必要書類、二年目以降の手続きについてでした。

サラリーマンにとっては家を建てた時くらいしか機会のない確定申告。

この記事を参考にして事前に必要書類等を確認し、早い準備をしてください。

最後まで見て頂きありがとうございました。